- Aktuelle Themen

- Badezimmer

- Fenster

- Garage

- Heizung

- Kostenübersicht

- Küche

- SolaranlageTOP

- Terrassenüberdachung

- Treppenlift

- Wärmepumpe

- Übersicht Garage

- Kosten einer Garage

- Kosten einer Fertiggarage

- Kosten einer Betonfertiggarage

- Kosten eines Carports

- Förderungen für Garagen

- Duplex-Garagen und Modelle

- Garagenmodelle im Überblick

- Maße für die Garagen ermitteln

- Materialien für Garagen im Überblick

- Planung Garagenbau

- Was steht in der Garagenverordnung?

- Übersicht Solaranlage

- Kosten einer Solaranlage

- Kosten eines Solarmoduls

- Förderungen für Solaranlagen

- Aufbau und Montage einer Solaranlage

- Dachausrichtung für Solaranlagen

- Einspeisevergütung erklärt

- Gesetzliche Regelungen für Solaranlagen

- Hersteller von Solaranlagen

- Solarstrom speichern

- Wechselrichter - Funktion erklärt

- Wirtschaftlichkeit von Solaranlagen

- Übersicht Terrassenüberdachung

- Kosten einer Terrassenüberdachung

- Baugenehmigung fürs Terrassendach

- Materialien für Terrassenüberdachungen

- Pergola oder Terrassenüberdachung?

- Terrassenüberdachungen aus Kunststoff

- Terrassenüberdachungen aus Glas

- Terrassenüberdachungen aus Doppelstegplatten

- Terrassenüberdachungen mit Lamellen

- Terrassenüberdachung über Eck

- Vergleich von Terrassenüberdachungen

- Übersicht Treppenlift

- Kosten eines Treppenlifts

- Förderungen für Treppenlifte

- Zuschüsse von der Krankenkasse für Treppenlifte

- Arten von Treppenliften

- Alternative: Treppenraupe

- Außenlift: Zugang zum Haus

- Elektrischer Treppensteiger

- Senkrechtlift für mehr Mobilität

- Montage von Treppenliften

- Mietshaus Treppenlift

- Treppenlift Anbieter

- Übersicht Wärmepumpe

- Kosten einer Wärmepumpe

- Förderung für Wärmepumpen

- Funktion einer Wärmepumpe

- Erdwärmepumpe Kosten, Nutzen und Funktion

- Lohnt sich eine Wärmepumpe?

- Luftwärmepumpe Kosten, Nutzen und Funktion

- Stromverbrauch einer Wärmepumpe

- Umrüsten von Ölheizung auf Wärmepumpe

- Umrüsten von Gasheizung auf Wärmepumpe

- Immobilienverkauf

- Immobilienpreise

- Makler

- Immobilienrente

- Aktuelle Lage am Immobilienmarkt

- Verkaufswert der Immobilie steigern

- Verkehrswert einer Immobilie berechnen

- Lohnt sich ein Immobilienverkauf 2024?

- Immobilienbewertung

- Immobiliengutachten - Das steht drin

- Kosten beim Immobilienverkauf

- Spekulationssteuer - Infos und Berechnung

- Unterschiede Marktpreis und Verkaufspreis

- 7 Fehler beim Immobilienverkauf

Liquide im Alter dank Immobilienrente?

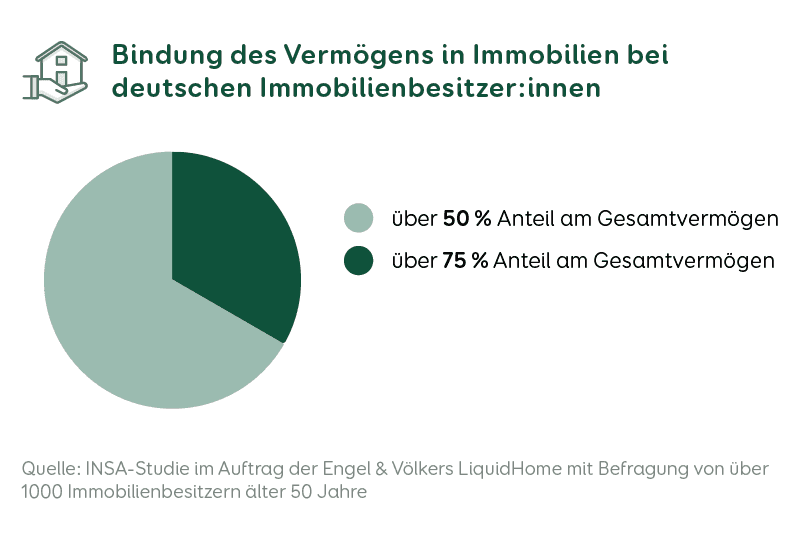

Eine eigene Immobilie ist eine beliebte Möglichkeit, sich im Alter abzusichern. Nach jahrelangen Abzahlungen ist jedoch ein großer Teil des eigenen Vermögens in der Immobilie gebunden und steht nicht zur freien Verfügung. Die Immobilienrente ermöglicht es älteren Personen, Kapital aus ihrer Immobilie wieder freizusetzen und somit im Alter liquide zu bleiben. Wir erklären Ihnen, welche Modelle der Immobilienverrentung es gibt, wie sie funktionieren und für wen sie sich lohnen.

Was ist eine Immobilienrente?

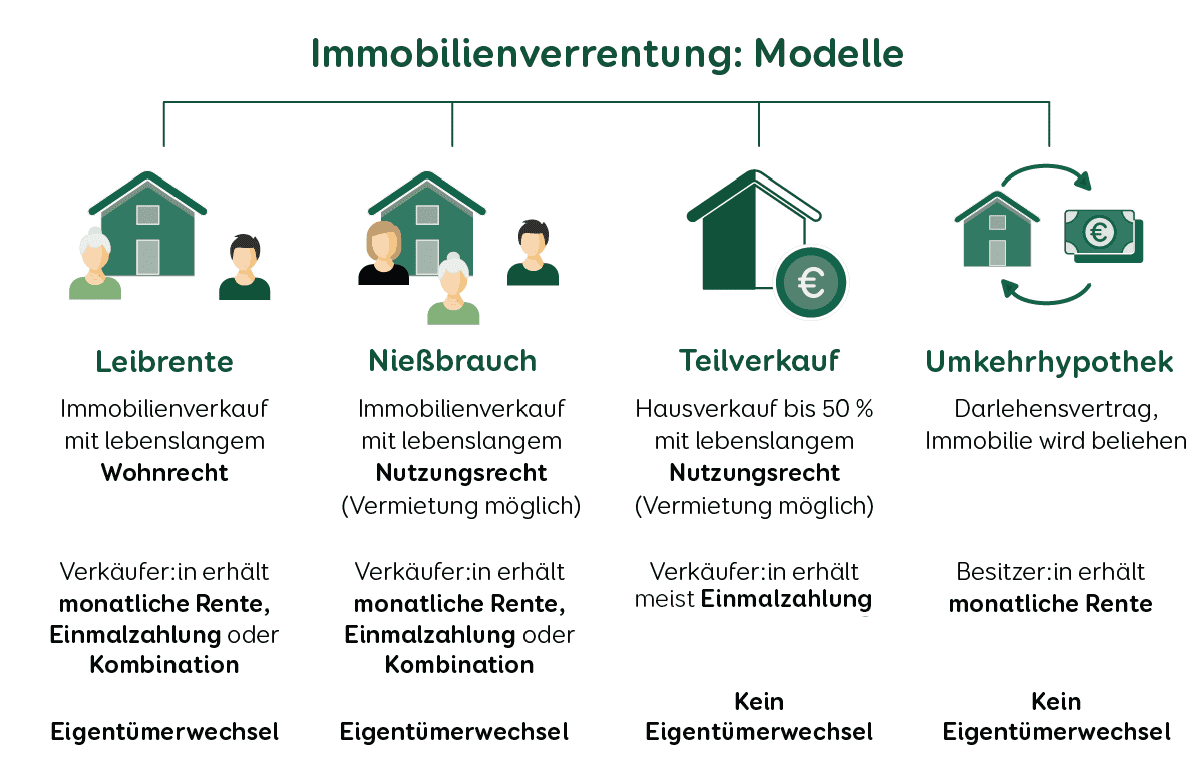

Die Immobilienrente ist eine Form der Altersfinanzierung. Bei der klassischen Immobilienverrentung (Leibrente) verkaufen Sie Ihr Haus oder Ihre Eigentumswohnung und erhalten dadurch das Kapital, das in Ihrer Immobilie gebunden ist, zurück. Andere Modelle ermöglichen es, einen Teil der Immobilie zu verkaufen oder gänzlich Eigentümer:in zu bleiben und eine monatliche Rente aus einer Umkehrhypothek zu erhalten.

Unabhängig von der Variante der Verrentung ändert sich nichts an Ihrer Wohnsituation: Sie wohnen weiterhin in Ihrem Haus oder in Ihrer Eigentumswohnung – in der Regel mietfrei. Eine Ausnahme ist der Rückmietkauf, bei dem Sie Ihre Immobilie nach dem Verkauf anmieten. Über die Sicherheit müssen Sie sich keine Sorgen machen, denn Ihr lebenslanges Wohnrecht wird bei der Verrentung Ihrer Immobilie notariell im Grundbuch eingetragen. Grundsätzlich gibt es folgende Möglichkeiten, mit denen Sie Ihre Liquidität im Alter durch eine monatliche Rente oder eine Einmalzahlung erhöhen können:

Klassische Verrentung (Leibrente)

Nießbrauch

Teilverkauf

Rückmietkauf

Umkehrhypothek

Wichtig:

Der Hausverkauf auf Rentenbasis kommt dann infrage, wenn Sie Ihre Immobilie nicht vererben wollen. Wünschen Sie sich, Ihre Erben und Erbinnen anderweitig zu unterstützen, bietet die Verrentung die nötige Liquidität. Eine Alternative bietet der Teilverkauf: Mit diesem Modell ist es weiterhin möglich, Ihr Haus oder Ihre Wohnung zu vererben.

Wann ist eine Immobilienverrentung sinnvoll?

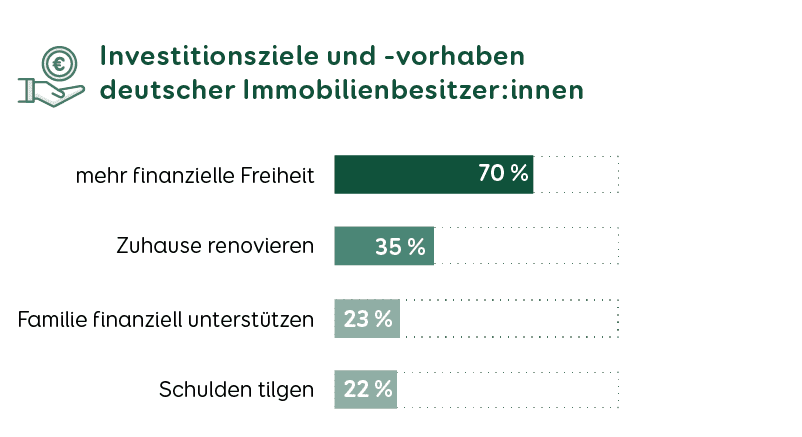

Die Verrentung von Immobilien kann in einer Vielzahl von Situationen hilfreich sein. Haben Sie über Jahre oder Jahrzehnte in die Abzahlung Ihrer Immobilie investiert, haben Sie den Vorteil, einen sicheren Wohnsitz im Alter zu haben. Ein großer Teil Ihres Vermögens ist dann allerdings gebunden und steht Ihnen nicht mehr zur Verfügung. Das kann sich als problematisch erweisen, wenn Sie sich im Rentenalter noch größere Wünsche erfüllen möchten oder wenn Reparaturen am Haus notwendig werden. Hierfür ist die monatliche Altersrente oftmals zu klein.

Mit zunehmendem Alter wird es zudem schwieriger, noch einen Kredit bei einer Bank zu erhalten, weil diese das Risiko eines Rückzahlungsausfalls oftmals als zu hoch einschätzt. Eine klassische Immobilienrente in Form einer monatlichen Zusatzrente oder ein Rückmietkauf kann hier Abhilfe schaffen. Mit dem Verkauf Ihrer Immobilie müssen Sie sich nicht mehr um die Instandhaltung kümmern, denn für die meisten Reparaturen kommen in der Folge die neuen Eigentümer:innen auf. Das freigewordene Kapital können Sie daher besonders flexibel nutzen. Bei anderen Rentenmodellen bleiben Sie zwar selbst verantwortlich für die Instandhaltung, können hierfür aber ebenfalls das Kapital nutzen, das Sie durch die Verrentung erhalten.

Welche Modelle der Immobilienrente gibt es?

Wollen Sie Ihre Immobilie zur Altersfinanzierung nutzen, können Sie aus unterschiedlichen Modellen wählen. In erster Linie unterscheiden sie sich danach, ob Sie weiterhin Eigentümer:in bleiben, welche Rechte und Pflichten Sie nachfolgend haben und in welcher Form der Erlös ausgezahlt wird. Auch die Zugangsvoraussetzungen für Immobilienrenten sind bei den einzelnen Modellen unterschiedlich.

Klassische Verrentung (Leibrente)

Bei der Zusatzrente (Leibrente) handelt es sich um die klassische Variante der Immobilienverrentung. Sie stellt eine Sonderform des Immobilienverkaufs dar. Beim Hausverkauf auf Rentenbasis können Sie sich den Wert Ihrer Immobilie entweder in einer Summe auszahlen lassen oder den Wert als monatliche Zusatzrente über bis zu 15 Jahre erhalten. Ebenfalls ist es möglich, die Rentenzahlungen auf weniger Jahre zu begrenzen oder eine Kombination dieser Möglichkeiten zu wählen. Mit der Einmalzahlung ist es auch möglich, bestehende Kredite zu tilgen.

Damit Sie eine klassische Immobilienrente bzw. Zusatzrente bekommen können, müssen Sie in der Regel mindestens 70 Jahre alt sein. Je älter Sie sind und je höher Ihr Immobilienwert ausfällt, desto höher ist auch die monatliche Rentenzahlung. Im Einzelfall sind auch Ausnahmen möglich sind – etwa, wenn Sie ein Alter von 70 Jahren noch nicht erreicht haben. Unabhängig von der Art der Auszahlung erhalten Sie mit dem Immobilienverkauf ein lebenslanges Wohnrecht. Sowohl das mietfreie Wohnrecht als auch die Zahlungen der neuen Besitzer:innen an Sie werden notariell im Grundbuch eingetragen.

Wichtig:

Ihre Immobilie können Sie zur Verrentung entweder über einen Direktanbieter oder über Makler:innen verkaufen. Entscheiden Sie sich für Letzteres, fällt unter Umständen eine Maklerprovision an.

Immobilienverrentung mit Nießbrauchrecht

Die Immobilienverrentung geht in der Regel mit einem lebenslangen Wohnrecht einher. Das bedeutet, dass Sie mietfrei in Ihrem Haus oder in Ihrer Eigentumswohnung leben können. Vermieten dürfen Sie die Räume nicht. Anders sieht es aus, wenn die Verrentung auf Nießbrauchbasis erfolgt: In diesem Fall können Sie frei über die Verwendung der Immobilie entscheiden und diese etwa vermieten, wenn Sie in eine Seniorenresidenz umziehen. Die Erlöse, die Sie aus der Vermietung beziehen, können Sie als zusätzliches finanzielles Polster nutzen.

Vermieten Sie Ihre Immobilie, müssen Sie sich um Ihre Mieter:innen und die Instandhaltung kümmern, was auch Verwandte übernehmen können. Das Nießbrauchrecht ist zudem teurer als das einfache Wohnrecht. Da beide jeweils für die Ermittlung Ihrer Rentenhöhe einberechnet werden, verringert sich Ihre Einmalzahlung in der Nießbrauch-Variante.

Teilverkauf der Immobilie

Der Teilverkauf funktioniert wie die Verrentung auf Nießbrauchbasis. Der Unterschied ist allerdings, dass Sie nur bis zu 50 Prozent Ihrer Immobilie an eine Bank oder ein Immobilienunternehmen verkaufen. Käufer:in und Verkäufer:in werden als Eigentümer:innen in der ersten Abteilung des Grundbuchs genannt.

Für die gesamte Immobilie behalten Sie ein lebenslanges Nießbrauchrecht. Daher können Sie nicht nur in Ihrem Haus wohnen, sondern auch frei über dessen Verwendung entscheiden und es beispielsweise vermieten oder auf eigene Kosten umfassend sanieren. Im Gegenzug zahlen Sie ein monatliches Nutzungsentgelt. Es beläuft sich jährlich auf etwa 3 bis 9 Prozent des erhaltenen Teilverkaufspreises.

Dieses Modell eignet sich, wenn Sie nur einen Teil Ihres gebundenen Kapitals benötigen. Eine Rentenzahlung erhalten Sie beim Teilverkauf nicht – die Auszahlung findet immer als Einmalzahlung statt. Obwohl es sich daher genau genommen nicht um eine Immobilienverrentung handelt, können Sie Ihre Liquidität mit einem Teilverkauf im Alter schnell erhöhen und Ihre Rente aufbessern. In der Regel ist dies bereits ab einem Alter von 55 Jahren und einem Immobilienwert ab 200.000 Euro möglich. Auch für Personen jünger als 55 Jahre ist das Modell des Immobilien-Teilverkaufs möglich, hier wird das Nießbrauchrecht aber nicht lebenslang gewährt, sondern auf 20 Jahre begrenzt.

Rückmietkauf: Verkauf und anschließende Anmietung

Auch wenn Sie den Wunsch haben, weiterhin in Ihrem Haus zu wohnen, ist ein vollständiger Verkauf der Immobilie möglich – in Form eines Rückmietkaufs. Dabei schließen Sie im Zuge des Immobilienverkaufs einen Mietvertrag über Ihr Haus oder Ihre Wohnung ab. Dadurch können Sie weiter wie gewohnt in Immobilie wohnen. Den Verkaufserlös erhalten Sie in einer Summe und zahlen anschließend eine monatliche Miete für die Nutzung der Immobilie an die neuen Eigentümer:innen. Die Höhe der Mietzahlungen richtet sich nach dem regionalen Mietspiegel. Sie sollte ebenso wie Vereinbarungen zu Mieterhöhungen und zum Verzicht auf eine Eigenbedarfskündigung schriftlich im Mietvertrag festgehalten werden.

Der Vorteil des Rückmietkaufs ist, dass Sie die Annehmlichkeiten Ihrer Immobilie auch nach dem Verkauf weiter nutzen können. Gleichzeitig entfallen die Belastungen, die eine Immobilie mit sich bringt: sich um Instandhaltung und größere Reparaturen zu kümmern, ist im Alter mitunter nicht mehr zu schaffen. In einem Mietverhältnis übernehmen das die Vermieter:innen und tragen auch die Kosten dafür. Sie müssen lediglich noch für kleinere anfallende Reparaturen aufkommen - üblich ist eine Grenze von 200 Euro.

Aufnahme einer Umkehrhypothek

Auch mit einer Umkehrhypothek ist eine Aufbesserung der Liquidität im Alter möglich. Bei einer umgekehrten Hypothek nehmen Sie einen Kreditvertrag auf, bei dem Ihre Immobilie als Sicherheit dient. Sie beleihen Ihr Haus oder Ihre Wohnung und erhalten im Gegenzug eine monatliche Darlehensrate wie eine Rente ausbezahlt. Auch größere Auszahlungsintervalle oder eine Einmalzahlung sind möglich.

Ein Eigentümerwechsel – wie bei der klassischen Verrentung – findet dabei nicht statt. Daher können Sie Ihre Immobilie weiterhin beliebig nutzen, sind allerdings auch für die Instandhaltung zuständig. Die Tilgung des Darlehens erfolgt in der Regel durch den Verkauf der Immobilie nach dem Tod oder dem Auszug der Besitzer:innen.

Die Höhe der Raten, die Sie erhalten, berechnet sich in erster Linie anhand des Verkehrswerts Ihrer Immobilie. Die Umkehrhypothek wird allerdings nur bis zur Beleihungsgrenze vergeben, die bei etwa 50 bis 80 Prozent des Verkehrswerts liegt. Damit sichert sich die Bank gegen Risiken wie eine Wertminderung im Laufe der Zeit ab.

Vor- und Nachteile der einzelnen Modelle

Welche Form der Altersfinanzierung für Sie optimal ist, hängt in erster Linie von Ihren individuellen Umständen und Ihren persönlichen Wünschen ab. Bevor Sie sich für ein Modell entscheiden, sollten Sie sich genügend Zeit nehmen, um sich umfassend beraten zu lassen. „ Auch das Thema Insolvenzsicherheit ist maßgeblich für diese Art von Vertrag. Achten Sie darauf, dass Sie im Insolvenzfall des Anbieters abgesichert sind“, verrät uns Dirk Hotopp, Vertriebsleiter bei HausVorteil im Partnerinterview. Einen Überblick über die grundsätzlichen Vor- und Nachteile der einzelnen Modelle finden Sie in nachfolgender Tabelle:

Form der Altersfinanzierung | Vorteile | Nachteile |

|---|---|---|

Klassische Immobilienrente (Leibrente) | - Einmalzahlung, monatliche Zusatzrente (5-15 Jahre) oder Kombination - Lebenslanges mietfreies Wohnrecht in der eigenen Immobilie - Zeit und Kosten für Instandhaltungsmaßnahmen entfallen | - Kein Rückkauf möglich - Vermietung der Immobilie ist nicht mehr möglich - Mindestalter von meist 70 Jahren |

Nießbrauch | - Nießbrauchrecht wird im Grundbuch eingetragen - Vermietung der Immobilie ist möglich | - Geringere Auszahlungssumme als beim Wohnrecht - Für Instandhaltungsmaßnahmen muss weiterhin selbst aufgekommen werden - Verantwortung für Mieter:innen |

Teilverkauf | - Anteile können zurückgekauft werden - Nießbrauchrecht ermöglicht die Vermietung - Immobilie kann weiterhin vererbt werden - Schon vor Renteneintritt möglich | - Zahlung eines Nutzungsentgelts - Kosten für Instandhaltungen müssen meist weiter vollständig übernommen werden |

Rückmietkauf | - Keine laufenden Kosten für Instandhaltung und große Reparaturen - Flexibilität bei einem gewünschten Standortwechsel | - Begrenzte Entscheidungsfreiheit bei Renovierungen, Umbauten und anderen Veränderungen am Haus - Langfristige Kosten durch monatliche Mietzahlungen |

Umkehrhypothek | - Sie bleiben weiterhin Besitzer:in der Immobilie - Keine Tilgungs- oder Zinszahlungen während der Laufzeit | - Risikoabschläge vermindern den Auszahlungsbetrag - Sie müssen oftmals anfallende Notar-, Grundbuch- und Gutachterkosten übernehmen |

Verrentung oder Vollverkauf?

Alternativ zur Immobilienrente haben Sie auch die Möglichkeit des Vollverkaufs. Wollen Sie Ihre Immobilie verkaufen, erhalten Sie den Immobilienwert in Form einer Einmalzahlung, können das Haus oder die Eigentumswohnung im Anschluss aber nicht mehr selbst nutzen.

Ein Verkauf bietet sich beispielsweise an, wenn Sie bisher in einer ländlichen Gegend gewohnt haben, aber im Alter in Stadtnähe ziehen wollen. Das gilt besonders, wenn es sich um ein großes Haus handelt, um dessen Instandhaltung Sie sich nicht mehr kümmern können. Auch wenn Sie in eine Seniorenresidenz oder in ein Pflegeheim umziehen und Ihre Immobilie nicht vererben wollen, ist der Verkauf eine sinnvolle Option, um Ihr Kapital wieder nutzen zu können.

Jetzt Fachfirmen finden

Ihre Immobilie verrenten Sie nur einmal. Damit Sie optimal abgesichert sind und das für Sie beste Modell finden, ist die richtige Beratung besonders wichtig. Sind Sie auf der Suche nach dem passenden Anbieter für Ihre Immobilienrente, geben Sie einfach Ihre Wünsche in unserem Online-Fragebogen ein. Anschließend suchen wir für Sie bis zu drei Partner:innen aus Ihrer Umgebung, die Ihnen jeweils ein Angebot machen. Dieser Service ist für Sie kostenlos und unverbindlich.* In unseren Partnerinterviews können Sie sich auch einen ersten Eindruck über unsere Fachfirmen für Immobilienrente machen.

Beim Teilverkauf sind Sie weiterhin Eigentümer:in eines Teils Ihrer Immobilie. Somit profitieren Sie auch von einem möglichen Wertzuwachs. Anders ist es bei der klassischen Verrentung, da Sie die Immobilie hier vollständig verkaufen.

Ausschlaggebend ist vor allem der Immobilienwert. Darüber hinaus spielen auch Ihr Alter, die statistische Lebenserwartung und die Entscheidung für das Wohnrecht oder das Nießbrauchrecht eine Rolle. Wollen Sie mit einer Einmalzahlung eine Restschuld ablösen, verringert sich die verbleibende Rentenzahlung entsprechend.

Das ist abhängig vom Verrentungsmodell. Beim Teilverkauf ist es möglich, dass Anteile zurückgekauft werden, wodurch Sie Ihre Immobilie ebenfalls vererben können. Nehmen Sie eine Umkehrhypothek auf, können Ihre Erben und Erbinnen die Tilgung nach Ende der Laufzeit übernehmen und die Immobilie so erwerben. Alle Infos zu Immobilienrente und Erbe

Alle Kosten, die beim Teilverkauf anfallen, werden transparent aufgeschlüsselt. Dazu zählen die die An- und Verkaufskosten sowie die Höhe des Nutzungsentgelts. Da dieses meist zeitlich fixiert ist, erfahren Sie schon bei Vertragsabschluss, wann und nach welchen Kriterien es neu kalkuliert wird, damit Sie von Anfang an optimal planen können. Um die Qualität und Transparenz der Angebote zu gewährleisten, haben die Teilverkaufsanbieter eine freiwillige Selbstverpflichtung unterschrieben.