- Aktuelle Themen

- Badezimmer

- Fenster

- Garage

- Heizung

- Kostenübersicht

- Küche

- SolaranlageTOP

- Terrassenüberdachung

- Treppenlift

- Wärmepumpe

- Übersicht Garage

- Kosten einer Garage

- Kosten einer Fertiggarage

- Kosten einer Betonfertiggarage

- Kosten eines Carports

- Förderungen für Garagen

- Duplex-Garagen und Modelle

- Garagenmodelle im Überblick

- Maße für die Garagen ermitteln

- Materialien für Garagen im Überblick

- Planung Garagenbau

- Was steht in der Garagenverordnung?

- Übersicht Solaranlage

- Kosten einer Solaranlage

- Kosten eines Solarmoduls

- Förderungen für Solaranlagen

- Aufbau und Montage einer Solaranlage

- Dachausrichtung für Solaranlagen

- Einspeisevergütung erklärt

- Gesetzliche Regelungen für Solaranlagen

- Hersteller von Solaranlagen

- Solarstrom speichern

- Wechselrichter - Funktion erklärt

- Wirtschaftlichkeit von Solaranlagen

- Übersicht Terrassenüberdachung

- Kosten einer Terrassenüberdachung

- Baugenehmigung fürs Terrassendach

- Materialien für Terrassenüberdachungen

- Pergola oder Terrassenüberdachung?

- Terrassenüberdachungen aus Kunststoff

- Terrassenüberdachungen aus Glas

- Terrassenüberdachungen aus Doppelstegplatten

- Terrassenüberdachungen mit Lamellen

- Terrassenüberdachung über Eck

- Vergleich von Terrassenüberdachungen

- Übersicht Treppenlift

- Kosten eines Treppenlifts

- Förderungen für Treppenlifte

- Zuschüsse von der Krankenkasse für Treppenlifte

- Arten von Treppenliften

- Alternative: Treppenraupe

- Außenlift: Zugang zum Haus

- Elektrischer Treppensteiger

- Senkrechtlift für mehr Mobilität

- Montage von Treppenliften

- Mietshaus Treppenlift

- Treppenlift Anbieter

- Übersicht Wärmepumpe

- Kosten einer Wärmepumpe

- Förderung für Wärmepumpen

- Funktion einer Wärmepumpe

- Erdwärmepumpe Kosten, Nutzen und Funktion

- Lohnt sich eine Wärmepumpe?

- Luftwärmepumpe Kosten, Nutzen und Funktion

- Stromverbrauch einer Wärmepumpe

- Umrüsten von Ölheizung auf Wärmepumpe

- Umrüsten von Gasheizung auf Wärmepumpe

- Immobilienverkauf

- Immobilienpreise

- Makler

- Immobilienrente

- Aktuelle Lage am Immobilienmarkt

- Verkaufswert der Immobilie steigern

- Verkehrswert einer Immobilie berechnen

- Lohnt sich ein Immobilienverkauf 2024?

- Immobilienbewertung

- Immobiliengutachten - Das steht drin

- Kosten beim Immobilienverkauf

- Spekulationssteuer - Infos und Berechnung

- Unterschiede Marktpreis und Verkaufspreis

- 7 Fehler beim Immobilienverkauf

Erbschaftssteuer 2025: Was Sie wissen sollten

Warum sind die Änderungen bei der Erbschaftssteuer 2023 auch dieses Jahr relevant?

Die Änderungen der Erbschaftssteuer, die 2023 in Kraft traten, betreffen insbesondere Erb:innen von Immobilien. Seitdem wird die Grundbesitzbewertung an das aktuelle Marktniveau angepasst, was viele Immobilienwerte nach oben korrigiert hat. Da die Erbschafts- und Schenkungssteuer neben dem Verwandtschaftsgrad vor allem nach dem Immobilienwert berechnet wird, bedeutet ein höherer Wert auch eine höhere Steuerlast. Wer also 2025 Immobilien erbt oder Schenkungen zu Lebzeiten bekommt, muss ab einem bestimmten Betrag mit höheren Steuern rechnen als vor der Anpassung.

Seit 2023 gelten Anpassungen des Ertrags- und Sachwertverfahrens zur Immobilienbewertung.

Dadurch werden viele Immobilienwerte in Anlehnung an das aktuelle Marktniveau deutlich höher als zuvor eingeschätzt.

Bei Erbschaften oder Schenkungen von Immobilien kann das zu einer höheren Steuerlast führen.

Die Steuerfreibeträge wurden bisher noch nicht angehoben.

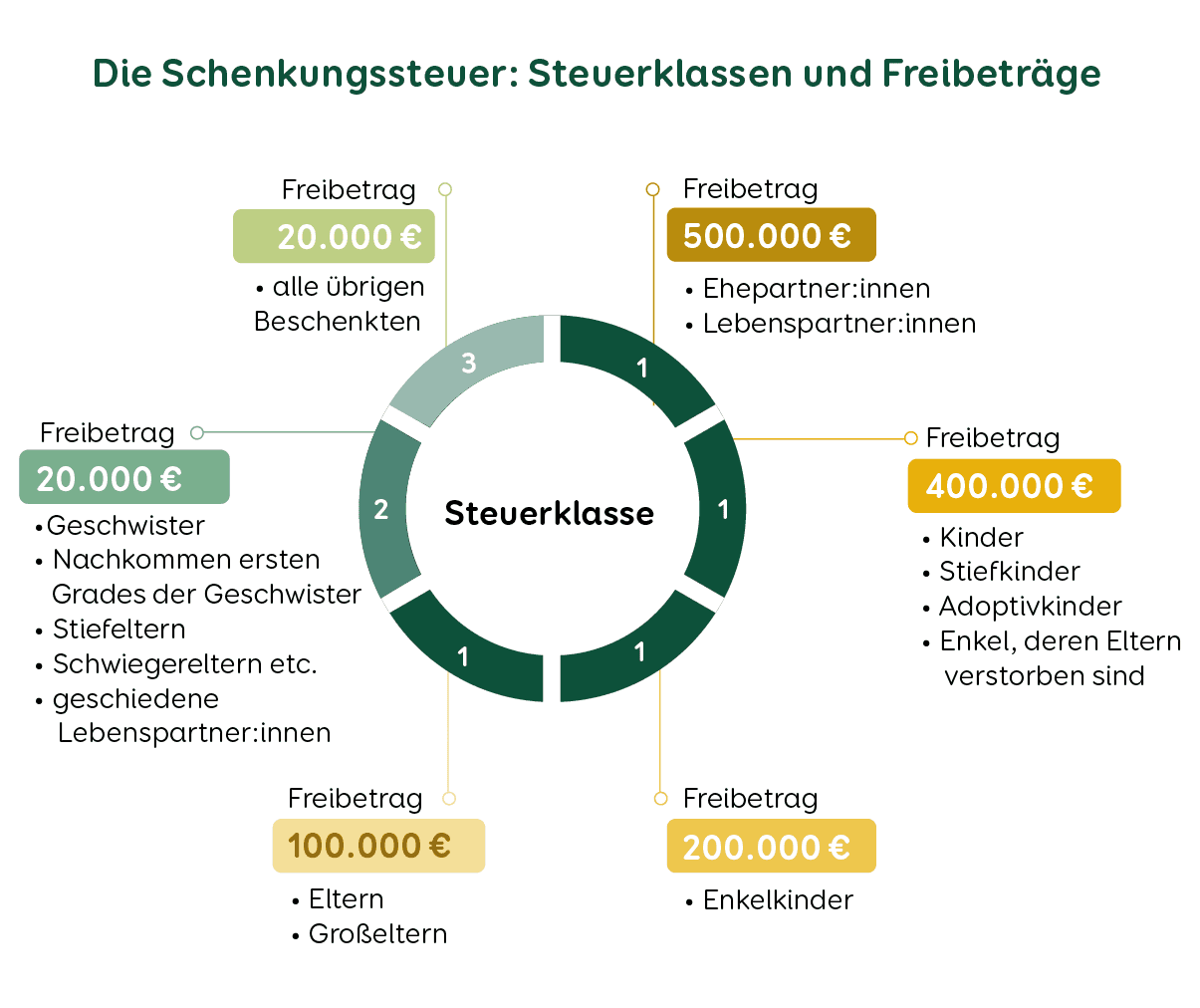

Wer muss Erbschaftssteuer zahlen und wie viel?

Die Höhe der Erbschaftssteuer, aber auch ob sie überhaupt gezahlt werden muss, richtet sich zum einen nach dem Wert des vererbten Vermögens und zum anderen nach Ihrem Verwandtschaftsverhältnis zu dem Erblasser oder der Erblasserin. Nach § 15 Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) gelten 2025 weiterhin folgende Steuerklassen für unterschiedliche Angehörige:

Steuerklasse | Persönliches Verhältnis zum/zur Erblasser:in |

|---|---|

Steuerklasse I: | - Ehegatt:in / eingetragene Lebenspartner:in - Kinder und Stiefkinder - Enkel und Urenkel - Eltern und Großeltern (bei Erwerben von Todes wegen) |

Steuerklasse II: | - Eltern und Großeltern (falls sie nicht zur Steuerklasse I gehören) - Geschwister - Neffen und Nichten - Stiefeltern und Schwiegereltern - Schwiegerkinder - geschiedene Ehegatt:innen oder Lebenspartner:innen einer aufgehobenen Lebenspartnerschaft |

Steuerklasse III: | - alle sonstigen Personen - Zweckzuwendungen |

Anhand der Erbschaftssteuertabelle 2025 sehen Sie, nach welchen Prozentsätzen die Erbschaftssteuer erhoben wird. Die Werte verstehen sich jeweils nach Abzug der gesetzlichen Freibeträge.

Wert des steuerpflichtigen Erbes | Steuerklasse I | Steuerklasse II | Steuerklasse III |

|---|---|---|---|

bis 75.000 Euro | 7 % | 15 % | 30 % |

bis 300.000 Euro | 11 % | 20 % | 30 % |

bis 600.000 Euro | 15 % | 25 % | 30 % |

bis 6.000.000 Euro | 19 % | 30 % | 30 % |

bis 13.000.000 Euro | 23 % | 35 % | 50 % |

bis 26.000.000 Euro | 27 % | 40 % | 50 % |

über 26.000.000 Euro | 30 % | 43 % | 50 % |

Wenn Sie eine Immobilie von Ihren Eltern, Ihrem Ehepartner bzw. Ihrer Ehepartnerin oder von einem eingetragenen Lebenspartner bzw. einer eingetragenen Lebenspartnerin erben und die Immobilie anschließend selbst bewohnen, können Sie unter bestimmten Bedingungen von der Erbschaftssteuer befreit werden. Diese Befreiung gilt für Immobilien mit einer Größe von bis zu 200 Quadratmetern. Voraussetzung ist, dass Sie die Immobilie mindestens zehn Jahre lang selbst nutzen.

Für Immobilien, die größer als 200 Quadratmeter sind, wird nur der übersteigende Teil anteilig besteuert. Zusätzlich gewährt der Staat einen Freibetrag, der sich nach Ihrem Verwandtschaftsverhältnis zum Erblasser bzw. zur Erblasserin richtet. Solange Ihr Erbanteil unterhalb dieses Freibetrags liegt, müssen Sie keine Erbschaftssteuer zahlen.

Welche Steuerfreibeträge gibt es 2025?

In vielen Fällen können Sie in Deutschland Immobilien steuerfrei erben. Gleiches gilt für Schenkungen zu Lebzeiten. Denn der Staat gewährt einen Steuerfreibetrag, der sich ebenfalls nach Verwandtschaftsverhältnissen und Steuerklassen staffelt. Der Freibetrag für die Erbschaftssteuer 2025 bleibt trotz der geänderten Bewertungskriterien 2023 unverändert. Nach § 16 ErbStG gelten weiterhin die folgenden steuerlichen Freibeträge bei Erbschaften oder Schenkungen:

Erwerber:in | Steuerklasse | Freibetrag |

|---|---|---|

Ehegatt:innen und Lebenspartner:innen | I | 500.000 Euro |

Kinder und Stiefkinder | I | 400.000 Euro |

Enkel:innen, deren Eltern verstorben sind | I | 400.000 Euro |

Enkel:innen, deren Eltern noch leben | I | 200.000 Euro |

Urenkel:innen, Eltern und Großeltern | I | 100.000 Euro |

Geschwister und deren Kinder | II | 20.000 Euro |

Stiefeltern, Schwiegerkinder und Schwiegereltern | II | 20.000 Euro |

Geschiedene Ehegatt:innen und getrennte Lebenspartner:innen | II | 20.000 Euro |

entferntere Verwandte und übrige Erb:innen | III | 20.000 Euro |

Die Freibeträge für Erbschaften sind deutlich höher als das durchschnittliche Erbe in Deutschland. Wie eine Studie des Deutschen Instituts für Wirtschaftsforschung (DIW) zeigt, belief sich eine durchschnittliche Erbschaft in den vergangenen Jahren auf etwa 85.000 Euro – und wenn die wenigen besonders reichen Erb:innen ausgenommen werden, betrug der Mittelwert sogar nur 32.000 Euro. Beispielsweise der Freibetrag für Erbschaften von Eltern zu Kindern liegt jedoch mit 400.000 Euro deutlich höher.

Zusätzlich zu den Freibeträgen und Steuerklassen für Immobilienerbschaften können Erben auch den Erbfallkosten-Pauschbetrag in Anspruch nehmen. Er dient dazu, bestimmte Kosten, die im Zusammenhang mit der Abwicklung des Nachlasses entstehen, steuerlich geltend zu machen. Dazu gehören beispielsweise Aufwendungen für die Beerdigung oder für die Verwaltung des Nachlasses. Der Pauschbetrag reduziert die steuerliche Belastung und kann somit die Erbschaftsteuer mindern. 2025 wurde er von 10.300 Euro auf 15.000 Euro angehoben.

Tipps für eine Immobilienerbschaft 2025

Häufig sind mit einer geerbten Immobilie Emotionen verbunden. Versuchen Sie dennoch, realistisch einzuschätzen, ob es sich auch finanziell lohnt, die geerbte Immobilie zu behalten. Alternativen können ein Verkauf oder das Vermieten der Immobilie sein.

Legen Sie bei wichtigen Entscheidungen den aktuellen Verkehrswert der Immobilie zugrunde. Eine erste kostenlose Immobilienbewertung erhalten Sie zum Beispiel bei Aroundhome.

Prüfen Sie, ob Sie für das geerbte Haus Spekulationssteuer zahlen müssen. Diese fällt zum Beispiel nicht an, wenn der Erblasser oder die Erblasserin mehr als drei Jahre selbst in der Immobilie gewohnt hat.

Bei der Schenkung einer Immobilie zu Lebzeiten können Sie steuerliche Vorteile nutzen. Denn die staatlichen Freibeträge können Sie - anders als bei einer Vererbung - alle zehn Jahre wieder nutzen.

Lassen Sie sich bei einer Schenkung das Nießbrauch- oder Wohnrecht im Grundbuch eintragen, wenn Sie als Erblasser:in in Ihrer Immobilie wohnen bleiben wollen.

Unterschätzen Sie nicht die Zeit, den Aufwand und das nötige Know-how für einen Immobilienverkauf. Für einen reibungslosen Ablauf und erfolgreichen Verkauf sorgen seriöse Immobilienakler:innen.

Lohnt es sich 2025, ein geerbtes Haus zu verkaufen?

Viele Eigentümer:innen fragen sich, ob es sich angesichts der aktuellen Marktlage lohnt, eine geerbte Immobilie 2025 zu verkaufen. Während die Immobilienpreise während der letzten Jahre nur den Weg nach oben kannten, waren sie seit dem vierten Quartal 2022 rückläufig. Die Situation hat sich mittlerweile aber wieder stabilisiert und im letzten Quartal 2024 verzeichneten die Immobilienpreise deutschlandweit einen leichten Anstieg. Weil sich das Finanzierungsumfeld für Kaufinteressierte durch gesunkene Bauzinsen verbessert hat und auch die Inflationsrate längst nicht mehr so hoch ist wie in den Krisenjahren, nimmt die Nachfrage nach Immobilien wieder zu.

Besonders in gefragten Lagen bleiben die Immobilienpreise derzeit stabil oder steigen weiter, sodass Verkäufe dort attraktive Preise erzielen können. Wer verkaufen möchte, sollte die Entwicklungen am Markt genau beobachten. Regionale Makler:innen können Ihnen bei der Einschätzung Ihrer individuellen Situation helfen und unterstützen Sie auch bei der Ermittlung eines realistischen Kaufpreises für Ihre Immobilie.

erfolgreich an Fachfirmen vermittelte Aufträge pro Jahr

Jahre Markterfahrung in verschiedensten Branchen

Produkte und Dienstleistungen rund ums Eigenheim

Die Erbschaftsteuer müssen Erb:innen auf den Nachlass einer verstorbenen Person zahlen. Der Staat gewährt jedoch einen Freibetrag, dessen Höhe vom Verwandtschaftsverhältnis zur Erblasserin oder zum Erblasser abhängt.

Die Erbschaftsteuer kann auf das vererbte Vermögen anfallen, sofern es den jeweiligen Freibetrag übersteigt. Dazu zählen Geld, Aktien, Immobilien, Grundstücke und Unternehmensanteile.

Seit dem 1. Januar 2023 werden Immobilien für steuerliche Zwecke anders bewertet. Die neuen Kriterien orientieren sich stärker an der Marktlage, wodurch viele vererbte Immobilien höher eingestuft werden. Das kann dazu führen, dass auch die Erbschafts- oder Schenkungssteuer steigt.

Die Freibeträge sind vom Verwandschaftsverhältnis abhängig. An Ehe- und Lebenspartner:innen können 500.000 Euro steuerfrei vererbt werden, an Kinder (und Enkel:innen, wenn deren Eltern verstorben sind) 400.000 Euro, an Enkel:innen, deren Eltern noch leben, 200.000 Euro und an entferntere Verwandte und übrige Erb:innen 20.000 Euro. Es besteht zudem die Möglichkeit, noch zu Lebzeiten alle zehn Jahre die Freibeträge für Schenkungen zu nutzen, um die Erbschaftssteuer zu vermeiden und Erbschaften früher zu regeln.

Nichten und Neffen gehören bei der Erbschaftssteuer 2025 nach wie vor der Steuerklasse II an. Damit haben Sie einen steuerlichen Freibetrag von 20.000 Euro. Beim zu versteuernden Erbanteil bis 75.000 Euro müssen Sie somit 15 Prozent Erbschaftsteuer zahlen, bis 300.000 Euro 20 Prozent, bis 600.000 Euro 25 Prozent. Alle weiteren Prozentsätze der Steuerklassen können Sie § 19 des Erbschaftsteuer- und Schenkungsteuergesetzes entnehmen.

Unverheiratete oder verlobte Partner:innen haben keinen eigenen Freibetrag gemäß dem Erbschaftsteuer- und Schenkungsteuergesetz. Sie werden in Steuerklasse III eingestuft, was ihnen einen Freibetrag von 20.000 Euro zuspricht. Verheiratete oder eingetragene Lebenspartner:innen hingegen gehören der Steuerklasse I an und profitieren von einem deutlich höheren Freibetrag von 500.000 Euro.