Was Sie bei der Schenkung von Immobilien beachten sollten

Die Schenkung einer Immobilie kann ein strategischer Schritt sein, um Erbstreitigkeiten vorzubeugen und gleichzeitig steuerliche Vorteile zu nutzen. Allerdings birgt sie auch Risiken, die oft unterschätzt werden. Von den rechtlichen Feinheiten bis zu den steuerlichen Fallstricken – wir zeigen Ihnen, wie Sie Ihre Immobilie sicher und vorteilhaft verschenken und dabei Fallstricke vermeiden können.

Wann ist die Schenkung von Immobilien sinnvoll?

Vermeidung von Erbstreitigkeiten

Die Schenkung einer Immobilie ist besonders dann sinnvoll, wenn sie bereits zu Lebzeiten vererbt werden soll, um Erbstreitigkeiten zu vermeiden und gleichzeitig steuerliche Vorteile zu nutzen. Indem Sie Ihre Immobilie verschenken, stellen Sie sicher, dass es im Erbfall nicht zu Konflikten unter den Erbenden kommt, da das Vermögen bereits verteilt ist. Falls sich die Erbenden nicht einigen können, wer das Haus übernehmen soll, schließen Sie durch die Immobilienschenkung auch einen notwendigen Verkauf der Immobilie aus.

Ausschluss von Erbansprüchen

Durch eine Schenkung können Sie außerdem bestimmte Erbende vom Nachlass ausschließen: Sobald die Immobilie verschenkt wurde und alle Rechte an die Beschenkte oder den Beschenkten übergegangen sind, ist sie nicht mehr Bestandteil des Nachlasses.

Allerdings bedeutet das nicht, dass das Pflichtteilsrecht vollständig umgangen werden kann. Nahe Angehörige – wie Kinder, Ehepartner:innen oder Eltern – können auch nach einer Schenkung Anspruch auf ihren Pflichtteil haben. Wenn die Schenkung innerhalb der letzten zehn Jahre vor Ihrem Tod erfolgt ist, kann der Wert der geschenkten Immobilie bei der Berechnung des Pflichtteilsanspruchs berücksichtigt werden.

Steuerliche Vorteile

Daneben bringt die Schenkung von Immobilien auch erhebliche steuerliche Vorteile mit sich. Sie können die staatlichen Freibeträge, die bei einer Schenkung gelten, alle zehn Jahre erneut nutzen – ein Vorteil, den Sie bei einer Vererbung nicht haben. Wenn Sie Ihr Erbe bereits zu Lebzeiten verteilen, können Sie durch die Nutzung dieser Zehn-Jahres-Frist sicherstellen, dass Ihre Kinder nur eine reduzierte Steuerlast tragen müssen oder überhaupt nicht von der Schenkungssteuer betroffen sind.

Wann sollten Sie von einer Immobilienschenkung absehen?

Eine Schenkung kann in den meisten Fällen nicht rückgängig gemacht werden. Sobald Sie Ihre Immobilie verschenken, übertragen Sie alle Eigentumsrechte daran und sie steht Ihnen nicht mehr als finanzielle Sicherheit zur Verfügung. Daher sollte eine Schenkung gut überlegt sein und nur dann in Frage kommen, wenn Ihre finanzielle Vorsorge für das Alter ausreichend gesichert ist.

Auch sollten Sie sicher sein, dass es später nicht zu Streitigkeiten mit der oder dem Beschenkten kommt. Es kann passieren, dass die beschenkte Person das Haus vermieten oder sogar verkaufen möchte. Wenn Sie in der Immobilie wohnen bleiben wollen, sollten Sie deswegen unbedingt ein Nießbrauch- oder Wohnrecht im Grundbuch eintragen lassen. Das sichert Ihnen das Recht zu, bis zu Ihrem Tod in der Immobilie zu wohnen.

Falls es Ihnen wichtig ist, dass die Immobilie in der Familie bleibt, ist es ratsam, einen Schenkungsvertrag aufzusetzen. Sollte die beschenkte Person in finanzielle Schwierigkeiten geraten und Privatinsolvenz anmelden müssen, können Sie sich durch so einen Vertrag ein Rückforderungsrecht sichern und die Immobilie im Falle einer Zwangsversteigerung retten.

Steuern und Freibeträge bei der Schenkung von Immobilien

Schenkungen von Immobilien unterliegen der Steuerpflicht. Durch die Nutzung von Freibeträgen können die Steuerkosten aber reduziert und in manchen Fällen sogar ganz vermieden werden.

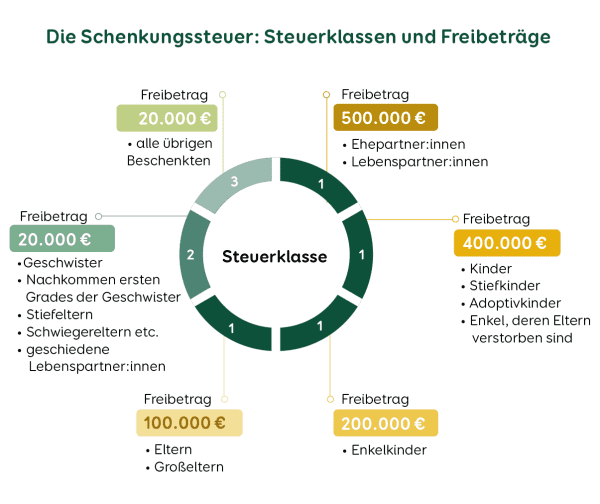

Steuerklassen

Die Höhe der Schenkungssteuer hängt nicht nur vom Wert der Schenkung ab, sondern auch von der Steuerklasse, in die die oder der Beschenkte eingestuft wird. Der Verwandtschaftsgrad bestimmt laut § 15 ErbStG die Steuerklasse:

Freibeträge

Bei der Schenkung von Immobilien gibt es steuerliche Freibeträge, die die Steuerlast mindern können. Wenn der Wert der geschenkten Immobilie unterhalb des Freibetrags liegt, fällt keine Schenkungssteuer an. Die relevanten Freibeträge gemäß § 16 ErbStG sind:

Ehe- oder Lebenspartner:innen: 500.000 Euro

Kinder und Enkel, wenn die Eltern der Enkel verstorben sind: 400.000 Euro

Enkel, wenn die Eltern der Enkel noch leben: 200.000 Euro

Übrige Personen der Steuerklasse I: 100.000 Euro

Übrige Personen der Steuerklasse II und III: 20.000 Euro

Steuersätze

Die Steuersätze für die Schenkungssteuer hängen von der Steuerklasse und dem Wert der Schenkung ab. Die Steuersätze sind in § 19 ErbStG festgeschrieben:

So nutzen Sie die Zehn-Jahres-Frist bei einer Schenkung optimal

Die Freibeträge bei einer Schenkung sind in der Höhe identisch mit denen beim Vererben von Immobilien. Der wesentliche Unterschied besteht in der Zehn-Jahres-Frist: Bei Schenkungen können Sie die Freibeträge alle zehn Jahre erneut in Anspruch nehmen.

Wenn Sie Ihr Erbe bereits zu Lebzeiten steuerlich günstig übertragen möchten, kann die Zehn-Jahres-Frist besonders nützlich sein. Wenn Sie Ihrem Kind beispielsweise ein Haus im Wert von 400.000 Euro und zusätzlich eine Geldsumme und Wertgegenstände mit einem Gesamtwert von 300.000 Euro schenken, würden Sie den Freibetrag mit dieser einmaligen Schenkung überschreiten.

Um die Zehn-Jahres-Frist optimal auszunutzen, können Sie die Schenkungen aufteilen. Schenken Sie Ihrem Kind zunächst das Haus im Wert von 400.000 Euro und nutzen Sie den gesetzlichen Freibetrag für Kinder damit voll aus. In zehn Jahren schenken Sie ihm die übrigen Wertgegenstände und die Geldsumme und nutzen den Freibetrag erneut. Auf diese Weise ist das Kind von der Schenkungssteuer befreit.

Über den Schenkungsvertrag halten Sie sie die Bedingungen und Details einer Schenkung fest.

Welche Kosten fallen bei der Schenkung eines Hauses an?

Eine Schenkung Ihrer Immobilie kann unter bestimmten Bedingungen zwar steuerfrei sein, aber trotzdem fallen dabei einige Kosten an.

Notarkosten

Der Schenkungsvertrag muss notariell beurkundet werden. Laut § 34 Absatz 3 Anlage 2 GNotKG sind die Notarkosten gesetzlich geregelt. Für unsere Beispielimmobilie im Wert von 400.000 Euro beträgt die einfache Gebühr gemäß Tabelle B 785 Euro. Da für die Beurkundung die doppelte Gebühr erhoben wird, summiert sich das auf 1.570 Euro. Hinzu kommt die gesetzliche Mehrwertsteuer von 19 Prozent.

Grundbuchkosten

Beschenkte müssen außerdem als neue Eigentümer:innen ins Grundbuch eingetragen werden. Auch hier gelten die Gebührentabellen des GNotKG. Für die Eintragung des Eigentümerwechsels fällt eine einfache Gebühr an, die in unserem Beispiel 785 Euro zzgl. 19 Prozent Mehrwertsteuer entspricht.

Wir von Aroundhome unterstützen Sie dabei, Ihre Hausprojekte erfolgreich und stressfrei umzusetzen – durch individuelle Beratung und die Vermittlung passender Fachfirmen. Unser Service ist für Sie komplett kostenfrei und unverbindlich, wir finanzieren uns über die Zusammenarbeit mit den Fachfirmen.

Jetzt Makler:in in Ihrer Nähe finden- > 500.000

erfolgreich an Fachfirmen vermittelte Aufträge pro Jahr

- 15

Jahre Markterfahrung in verschiedensten Branchen

- > 40

Produkte und Dienstleistungen rund ums Eigenheim

Weiterführende Artikel

Lokale Immobilienmakler in weiteren Städten

- Immobilienmakler Hamburg

- Immobilienmakler Ludwigsburg

- Immobilienmakler Berlin

- Immobilienmakler Norderstedt

- Immobilienmakler Stuttgart

- Immobilienmakler Sindelfingen

- Immobilienmakler Düsseldorf

- Immobilienmakler Essen

- Immobilienmakler Gelsenkirchen

- Immobilienmakler Bottrop

- Immobilienmakler Beilstein (Heilbronn)

- Immobilienmakler Schwieberdingen

- Immobilienmakler Köln

- Immobilienmakler Leipzig

- Immobilienmakler Wuppertal

- Immobilienmakler Bochum

- Immobilienmakler Münster

- Immobilienmakler Rostock

- Immobilienmakler Solingen

- Immobilienmakler Neuss